-

2017年我國軟件外包與服務行業(yè)的現(xiàn)狀與發(fā)展趨勢預測

2016/10/28 10:41:50 來源:中國產(chǎn)業(yè)發(fā)展研究網(wǎng) 【字體:大 中 小】【收藏本頁】【打印】【關閉】

核心提示:1、全球軟件外包與服務行業(yè)的現(xiàn)狀與發(fā)展趨勢(1)全球 IT外包服務市場容量巨大且逐年穩(wěn)步增長軟件外包與服務業(yè)是軟件和信息技術服務業(yè)的重要組成部分, 近年來新一代信息技術在政府、金融、通信、交通、貿(mào)易、物流、能源等領域的廣泛運用,為產(chǎn)1、全球軟件外包與服務行業(yè)的現(xiàn)狀與發(fā)展趨勢

(1)全球 IT外包服務市場容量巨大且逐年穩(wěn)步增長

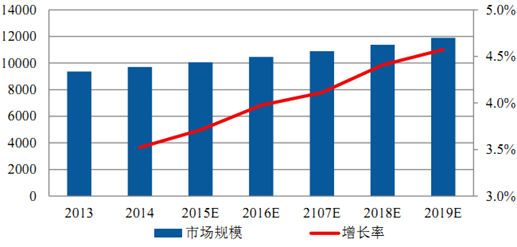

軟件外包與服務業(yè)是軟件和信息技術服務業(yè)的重要組成部分, 近年來新一代信息技術在政府、金融、通信、交通、貿(mào)易、物流、能源等領域的廣泛運用,為產(chǎn)業(yè)發(fā)展注入了新的動力。在信息技術領域新技術、新應用和新模式以及外包服務供應鏈全球化不斷深入的推動下,全球軟件與信息服務外包產(chǎn)業(yè)持續(xù)增長。 信息技術在現(xiàn)代社會扮演的重要角色, 決定了信息技術在全球范圍內(nèi)穩(wěn)定而持續(xù)的需求。根據(jù)市場研究機構 Gartner 在 2015 年 10 月發(fā)布的數(shù)據(jù)顯示,扣除美元匯率波動影響, 2015年預計全球 IT外包服務支出為 10,060億美元, 比 2014年增長 3.27%。預計 2016 年、2017 年全球 IT 服務支出分別為 10,460 億美元、10,890 億美元,同比上年增長4.0%和4.1%,全球IT服務支出呈現(xiàn)穩(wěn)步上升的趨勢,全球信息技術投資市場容量巨大。

全球IT外包服務市場規(guī)模 (單位:億美元)

(2)全球專業(yè)化分工深化,為軟件外包與服務行業(yè)加速發(fā)展提供新空間 軟件外包與服務作為全球 IT 服務市場分工的主要形式,其發(fā)展已成為當今全球新一輪產(chǎn)業(yè)革命和產(chǎn)業(yè)轉移中不可逆轉的趨勢。 隨著以服務業(yè)轉移為主要特征的新一輪全球產(chǎn)業(yè)結構調整,全球軟件外包服務市場的規(guī)模在不斷擴大。在全球發(fā)包市場中,軟件發(fā)包量與發(fā)包商所在國家的軟件基礎、經(jīng)濟條件息息相關。從全球范圍看,美國、日本、歐洲等發(fā)達國家和地區(qū)一直占據(jù)著軟件產(chǎn)業(yè)的主導地位,這些地區(qū)日益高漲的人力資源費用使當?shù)仄髽I(yè)的軟件外包需求大幅增加,成為軟件外包的主要需求市場。

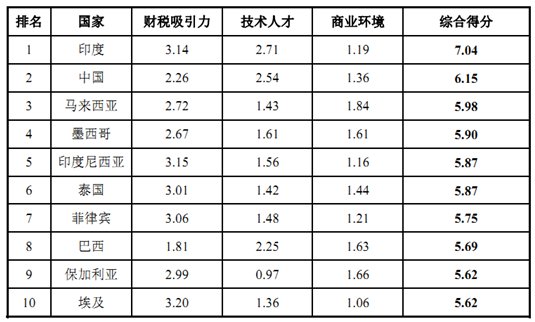

因發(fā)展中國家在稅收、人力成本等方面較發(fā)達國家具有優(yōu)勢,因而發(fā)展中國家為主要接包商,目前已形成了以印度、中國、馬來西亞等國為主要接包方的市場格局。2008 年以來,金融危機、歐洲債務危機使得發(fā)達國家經(jīng)濟增長乏力,而新興經(jīng)濟體國家對經(jīng)濟衰退表現(xiàn)出較強的抵御能力, 這為發(fā)展中國家承接軟件與信息服務外包提供了難得的機遇, 也促進了發(fā)展中國家軟件與信息服務外包產(chǎn)業(yè)的布局。這些國家的 IT生態(tài)環(huán)境不斷優(yōu)化,IT競爭力指數(shù)不斷提高。據(jù)統(tǒng)計,2015年來自中國、 印度等發(fā)展中國家的外包企業(yè)在全球軟件外包100強占36席。

根據(jù) AT Kearney 發(fā)布的“全球離岸服務目的地指數(shù)排名” ,2014 年,印度、中國和馬來西亞在財稅吸引力、技術人才和商業(yè)環(huán)境方面綜合實力穩(wěn)居前三位。

(3)全球軟件外包與服務行業(yè)產(chǎn)業(yè)鏈不斷升級

信息技術和網(wǎng)絡技術的發(fā)展使得軟件外包與服務行業(yè)所需的技術水平逐漸提高,全球軟件外包與服務的內(nèi)容也在不斷拓展。一方面,云計算、電子商務、移動互聯(lián)網(wǎng)、物聯(lián)網(wǎng)、大數(shù)據(jù)與商務分析等新興領域的軟件服務外包細分市場將不斷涌現(xiàn)。另一方面,跨國企業(yè)將更加關注軟件外包服務商的豐富行業(yè)經(jīng)驗、穩(wěn)定服務、能否為企業(yè)帶來價值等能力。因此,隨著全球軟件外包服務內(nèi)容縱深拓展,全球軟件外包與服務行業(yè)產(chǎn)業(yè)鏈不斷升級。

2、我國軟件外包與服務行業(yè)的現(xiàn)狀與發(fā)展趨勢

(1)我國離岸外包市場高速、高質增長

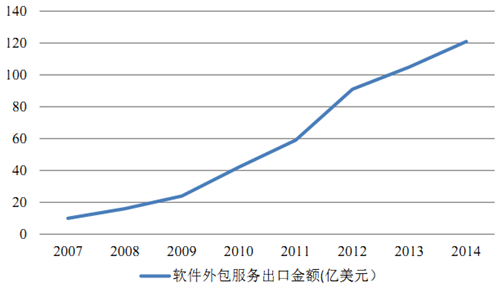

根據(jù) 2015 年 3 月計世傳媒研究院發(fā)布的中國離岸軟件外包市場報告,隨著中國服務外包產(chǎn)業(yè)環(huán)境的不斷完善以及本土服務商水平的日漸提升, 服務外包市場持續(xù)為中國的產(chǎn)業(yè)轉型注入動力。 2014 年, 我國承接離岸信息技術外包 (ITO) 、知識流程外包(KPO)和業(yè)務流程外包(BPO)執(zhí)行金額分別為293.5 億美元、186.7 億美元和 79 億美元,同比分別增長 18.3%、30.9%和 24.5%。根據(jù)工信部公布的軟件業(yè)經(jīng)濟運行情況,我國軟件離岸外包業(yè)務實現(xiàn)快速增長。軟件外包服務出口從 2007 年的 10 億美元增長到 2014 年的 121 億美元,年均復合增長率達到 31.92%。

2007-2014年我國軟件外包服務出口情況統(tǒng)計

從業(yè)企業(yè)及人員方面, 2014年我國從業(yè)企業(yè)達到38,695家, 同比增長16.1%,一大批規(guī)模迅速擴張、實力持續(xù)增強的外包企業(yè)帶動中小外包企業(yè)的快速發(fā)展。從業(yè)人員達到 507 萬人,同比增長7.87%。國內(nèi)經(jīng)濟穩(wěn)步增長、內(nèi)需市場持續(xù)擴大和國際市場有效拓展是該行業(yè)快速發(fā)展的主要因素。 從業(yè)務構成來看,隨著服務商專業(yè)能力的不斷提升,中國服務外包產(chǎn)業(yè)在國際產(chǎn)業(yè)鏈中的地位不斷提高,其業(yè)務從最初的軟件代碼編寫、軟件測試等低端、低附加值業(yè)務,逐步向行業(yè)應用開發(fā)、產(chǎn)品研發(fā)、咨詢服務、解決方案等轉移。 從業(yè)務來源地區(qū)看,2014 年我國離岸軟件外包業(yè)務中,22.9%來自美國,14.9%來自歐洲,13.3%來自香港,10.9%來自日本。上述四個地區(qū)的業(yè)務量占我國國際業(yè)務接包總量的 62.0%。

(2)國內(nèi)外包需求日益旺盛,金融外包業(yè)務比重提升較快

在國家政策的大力支持下,伴隨著產(chǎn)業(yè)升級和各行業(yè)信息化建設不斷推進,軟件外包需求得到大量釋放,國內(nèi)外包業(yè)務保持較快增長。原因在于,一方面,中國本土企業(yè)接受 IT 服務的程度不斷提高;另一方面,隨著中國市場的壯大,越來越多的跨國企業(yè)將其與中國相關的服務外包到中國來執(zhí)行。 根據(jù)工信部的統(tǒng)計,國內(nèi)外包業(yè)務收入從 2004 年的 943.8 億元增長到 2014 年的5,124.42億元,年復合增長率為 18.4%。

近年來隨著我國金融行業(yè)的不斷發(fā)展使其對軟件與信息服務外包的需求快速增加。同時,出于業(yè)務發(fā)展和成本控制的考慮,國際金融外包也呈現(xiàn)向亞太地區(qū)轉移的集中趨勢,我國正在逐步成為全球金融外包服務中心。根據(jù)前瞻產(chǎn)業(yè)研究院的分析, 我國金融產(chǎn)業(yè)外包市場規(guī)模將由2011 年的 120 億元增長值 2018 年的 795 億元,年均復合增長率為31.0%。

(3)企業(yè)面臨向產(chǎn)業(yè)鏈上游轉型升級

由于人民幣升值、 人力成本不斷上升等因素, 我國勞動力成本優(yōu)勢逐步減弱,導致低端軟件外包市場面臨洗牌。 而上游軟件外包市場受市場進入門檻和客戶嚴格要求的限制,競爭壁壘較高,因而利潤率水平較高。我國外包企業(yè)在向產(chǎn)業(yè)鏈上游轉型升級過程中,面臨業(yè)務架構重新定位、技術升級、人才招聘及培養(yǎng)、企業(yè)自主創(chuàng)新能力提升等諸多挑戰(zhàn)。目前業(yè)內(nèi)轉型主要有如下路徑:一是從低端勞動和知識密集型編碼業(yè)務提煉企業(yè)核心技術競爭力, 根據(jù)服務外包經(jīng)驗整合行業(yè)方案,從單一人力外包輸出的企業(yè)提升為可提供解決方案的企業(yè);二是把握市場行情,根據(jù)自身技術實力,加強自研產(chǎn)品的開發(fā);三是將企業(yè)已有知識產(chǎn)權產(chǎn)業(yè)化,把出售知識產(chǎn)權作為一個重要的業(yè)務形式。

軟件外包中,與最終用戶簽約的外包商為一級接包商,與一級接包商簽約的為二級接包商,以此類推。日本最終用戶在發(fā)包時,不僅希望一級接包商具有很深的行業(yè)知識與業(yè)務咨詢能力,與本企業(yè)有良好的信任關系,更希望它有足夠的資金抗風險能力和在日本本地承擔法律責任的能力。因此,一級接包商一般都是本地規(guī)模較大的企業(yè),在日本只有 30 多家。這些一級接包商控制了客戶資源,熟悉客戶的業(yè)務細節(jié),與客戶有良好的信任關系。一級接包商在完成系統(tǒng)分析、架構和設計等前端流程之后,再將其余的部分外包出去。

由于文化、語言因素及地理位置的相近性,中國軟件企業(yè)成為了日本一級接包商最主要的外包合作商,日本的離岸服務業(yè)務的70%發(fā)到了中國。中國的軟件企業(yè)一般只能接到第三、第四層級的工作,利潤率不高。而一旦進入第二級接包商行列,項目規(guī)模和利潤率都將大幅提升。少數(shù)優(yōu)秀的中國軟件企業(yè)通過與日本一級軟件接包商的長期合作建立起來的品牌和信譽, 并通過自身服務能力和完成質量的提升,正逐步獲取一些技術含量高、規(guī)模大的項目。

我國軟件外包與服務企業(yè)有較大的成本優(yōu)勢,一般情況下,最終用戶支付給日本一級軟件接包商的單價為 200~300 萬日元/人月,日本一級軟件接包商將業(yè)務分包給日本本土二級軟件分包商的價格為 100 萬日元/人月左右,而分包給中國較優(yōu)秀的軟件外包企業(yè)的價格為 30~40 萬日元/人月。日本一級軟件接包商通過實施軟件離岸外包的戰(zhàn)略,能有效降低其成本。

根據(jù)野村綜研披露的 2014 年報信息,其外包金額占其生產(chǎn)成本的 49.07%,對中國企業(yè)的發(fā)包金額從2004年的64.59億日元增加至2014年的234.82億日元,年復合增長率為 13.78%。總體上看,日本企業(yè)在中國市場加大了服務項目的發(fā)放,無論數(shù)量和質量都有較大的提升。

因人口老齡化,日本 IT人才資源欠缺。據(jù)統(tǒng)計,日本僅IT軟件編碼業(yè)的技術開發(fā)人才的缺口就在 10 萬人左右,再加上世界IT業(yè)競爭的日趨激烈,迫使日本企業(yè)不得不選擇成本低的海外 IT 服務外包,使得日本軟件離岸外包服務市場不斷增長。

根據(jù)2015 年 2 月 IDC發(fā)布的日本IT服務市場預測報告,2015 年日本 IT服務市場規(guī)模預計將達到 52,718 億日元,比2014 年增長 1.9%。而根據(jù)計世傳媒研究院的統(tǒng)計,2014 年我國軟件與信息服務外包國際業(yè)務中,來自日本企業(yè)的業(yè)務額為 60.7 億美元,占日本 IT 服務市場規(guī)模的 14.2%左右。而隨著離岸外包服務范圍的擴大、日本企業(yè)進一步降低成本求發(fā)展等,IDC 預計至 2020 年日本離岸服務外包市場會以年均 14.4%的復合增長率發(fā)展。

我國軟件外包與服務行業(yè)尚處于成長期, 行業(yè)內(nèi)企業(yè)眾多, 市場化程度較高,市場集中度較低。根據(jù)中國經(jīng)濟報導報提供的數(shù)據(jù)顯示,相比較印度擁有眾多十萬人規(guī)模的外包企業(yè),而中國最大的外包商僅有 2.8 萬人。

盡管軟件外包與服務行業(yè)內(nèi)企業(yè)數(shù)量不斷增加,由于存在較高準入門檻,競爭尚不激烈。未來從事產(chǎn)業(yè)鏈上游軟件外包業(yè)務、擁有較為穩(wěn)定的客戶資源、較高的業(yè)務技術成熟度、較大的接單能力的企業(yè)將有較大發(fā)展空間。

隨著客戶對接包企業(yè)行業(yè)經(jīng)驗、服務能力、技術水平、供給規(guī)模的要求逐步提高,行業(yè)內(nèi)較大規(guī)模企業(yè)的發(fā)展趨勢將顯著優(yōu)于中小企業(yè)。規(guī)模較大企業(yè)可通過在異地建立開發(fā)基地提高交付能力,以更好地服務于異地客戶和開拓異地市場,同時通過在國內(nèi)外證券市場融資,進一步提升企業(yè)規(guī)模和競爭力。而中小企業(yè)因規(guī)模較小、品牌影響力小、技術成熟度較低,在服務能力方面無法滿足客戶持續(xù)增加的訂單要求。加之人民幣升值、人力成本不斷上升等因素影響,其經(jīng)營會受到較大影響。因此,軟件外包與服務行業(yè)將日趨集中。

由于人民幣升值、人力成本不斷上升等因素影響,我國勞動力成本優(yōu)勢逐步減弱,將導致軟件外包市場面臨洗牌。只有擁有較高的研發(fā)能力,能為客戶提供從咨詢、基本設計、開發(fā)、測試、上線、維護等軟件全生命周期作業(yè)服務,才能得到較快發(fā)展,而僅提供代碼編寫服務的企業(yè)將逐漸被淘汰。

行業(yè)最終用戶或一級接包商在挑選外包企業(yè)時, 將重點關注該企業(yè)是否積累了豐富的行業(yè)經(jīng)驗。行業(yè)內(nèi)優(yōu)秀企業(yè)通過在細分市場領域的積累,可形成細分行業(yè)品牌優(yōu)勢, 今后可獲得更多該領域的項目。 而行業(yè)新入企業(yè)由于沒有項目經(jīng)驗,在發(fā)展初期往往較難獲得項目。

軟件外包企業(yè)需具備較強大的客戶開拓和維護能力。 軟件發(fā)包商對接包商的要求雖較為嚴格,但一旦開始合作,若沒有特殊原因一般不會更換接包商,業(yè)務較穩(wěn)定。 尤其是日本軟件發(fā)包商, 一旦與其建立信任關系, 將保持長期固定合作。目前, 行業(yè)內(nèi)優(yōu)秀的對日軟件外包廠商通常與其主要客戶建立了十多年的合作關系。上述長期協(xié)議將導致新進入者業(yè)務發(fā)展空間較小。

軟件外包與服務行業(yè)是知識密集型行業(yè)。 由于軟件外包與服務行業(yè)專業(yè)人才培養(yǎng)周期較長,行業(yè)內(nèi)高素質的技術人才相對有限,尤其是具有多年軟件外包經(jīng)驗、團隊管理能力、又熟練掌握外語的人才更加稀缺。因此,軟件外包人才不足將降低新進入者的競爭力。

國際市場中, 美國、 日本、 歐洲等發(fā)達國家一直占據(jù)著軟件產(chǎn)業(yè)的主導地位,這些軟件傳統(tǒng)發(fā)包國企業(yè)在中國市場加大了外包項目的發(fā)放。根據(jù) 2015 年 3 月計世傳媒研究院發(fā)布的數(shù)據(jù)顯示,2014 年中國承接離岸服務外包合同金額和執(zhí)行金額分別為 718.3 億美元和 559.2 億美元,分別同比增長 15.1%和 23.1%,預計未來 3 年我國服務外包以 10%復合增長率增長。

國內(nèi)市場中,在國家政策的大力支持下,各行業(yè)信息化建設不斷推進,軟件外包需求得到大量釋放。 根據(jù)工信部的統(tǒng)計, 國內(nèi)外包業(yè)務收入從2004年的943.8億元增長到 2014 年的 5,124.42 億元,年復合增長率為 18.4%。我國軟件外包與服務企業(yè)及從業(yè)人員也相應增加。2014 年,我國軟件與信息服務外包產(chǎn)業(yè)從業(yè)人員達到 507 萬人,同比增長 7.87%。

隨著客戶對行業(yè)經(jīng)驗、服務能力、技術水平、供給規(guī)模的要求逐步提高, 我國軟件外包與服務市場的集中度將提高, 促進了行業(yè)利潤率水平有所提升。 經(jīng)過多年的發(fā)展,國內(nèi)優(yōu)秀的外包企業(yè)已形成了完整的服務體系。上述企業(yè)將上述經(jīng)驗運用到國內(nèi)新興業(yè)務中,可大幅降低開發(fā)成本,進一步提升企業(yè)的盈利能力。

我國軟件外包與服務行業(yè)尚處于發(fā)展初期,相對于埃森哲、IBM、Infosys、NTT Data、野村綜研等國外大公司,國內(nèi)軟件外包與服務企業(yè)規(guī)模普遍較小,市場集中度較低,研發(fā)能力較弱,承接大型軟件外包項目的能力較弱,獲取的項目數(shù)量較少,利潤率都較低。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。

您現(xiàn)在的位置:主頁 行業(yè)動態(tài) 2017年我國軟件外包與服務行業(yè)的現(xiàn)狀與發(fā)展趨勢預測