-

2016年中國客車行業發展概況分析

2016/7/15 10:53:32 來源:中國產業發展研究網 【字體:大 中 小】【收藏本頁】【打印】【關閉】

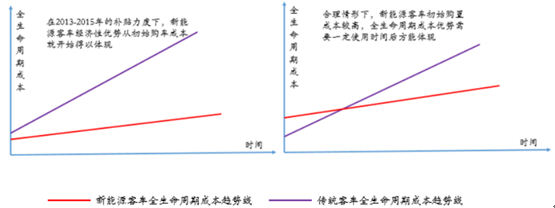

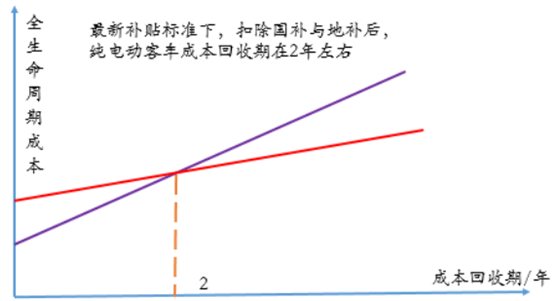

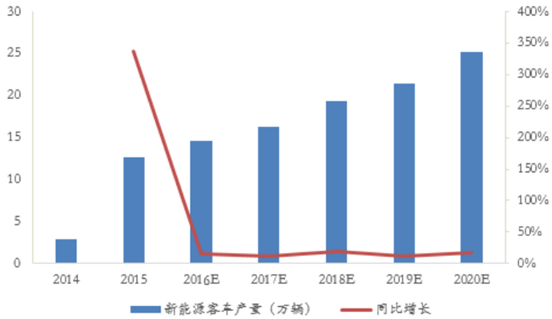

核心提示:2014-2015 年間因補貼金額過高,新能源客車由全生命周期優勢變為初始購臵成本優勢,疊加 2016 年補貼下降預期,行業出現搶裝,2015 年新能源客車同比增長 6 倍以上。經過測算,在目前成本及最新下降后的補貼水平下,新能源公路客車在2014-2015 年間因補貼金額過高,新能源客車由全生命周期優勢變為初始購臵成本優勢,疊加 2016 年補貼下降預期,行業出現搶裝,2015 年新能源客車同比增長 6 倍以上。經過測算,在目前成本及最新下降后的補貼水平下,新能源公路客車在全生命周期內仍然具備一定的經濟性優勢,同時公交車市場在政策推動下將繼續保持較快的增速,預計“十三五”期間整個新能源客車市場將保持 10%左右的年均復合增速。

2009 年元旦工信部、科技部等 4 部委牽頭啟動“十城千輛工程”,計劃通過財政補貼的方式,用 3 年左右的時間,每年發展 10 個城市,每個城市推出 1000輛新能源汽車開展示范運行,主要涉及這些大中城市的公交、出租、公務、市政、郵政等領域。其中公交車因其線路、日行駛里程相對固定的特點使得其在充電等基礎設施不甚完備的時期可以率先實現電動化,截止 2013 年底,國內新能源汽車保有量達到 4-5 萬輛,其中一半以上為以公交車為代表的新能源客車。

“十城千輛”工程三批公納入 25 個大中城市

2012 年底“十城千輛”工程結束之時,北京、上海、深圳等 25 個試點城市共計示范推廣各類節能與新能源汽車 2.74 萬輛。其中,公共服務領域 2.3 萬輛(主要是以公交為代表的新能源客車),私人領域 0.44 萬輛。 “十城千輛”工程的推動,大大加速了新能源客車的商業化進程,也帶動了行業的初次爆發。

大部分新能源汽車運營示范城市地方補貼力度達到國補 80%以上

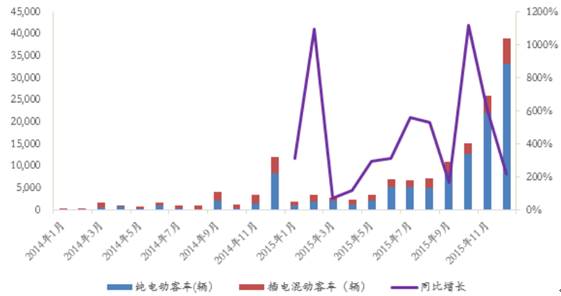

由于 2014-15 年大巴車補貼力度較強,新能源客車初始成本購臵優勢使得其經濟性進一步凸顯,供需同時發力帶動了新能源客車市場的持續放量,尤其是2015 年下半年以來,隨著補貼退坡日期臨近,行業搶裝帶動新能源客車在 2015年底前幾個月迎來了爆發式增長,2015 年全年新能源客車達到 12.5 萬輛左右,同比增長超 3 倍。

高額補貼下,新能源客車已具備初始成本優勢

2015年下半年新能源客車持續放量,全年同比增長超3 倍

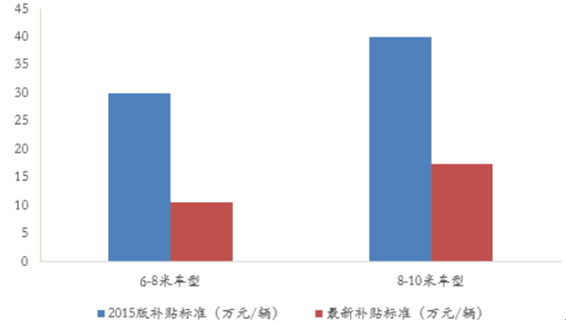

同時因新能源客車 2015 年的超常規增長,自 2016 年初以來,關于新能源客車過度補貼以及騙補等事宜的報道日漸增多,工信部等部委以及國務院辦公廳也針對騙補等事宜展開了相應調查,從目前披露出來的信息來看,真正屬于“騙補”的規模較少,本質上是補貼力度過大,但新能源客車補貼標準將進一步調整。新一輪新能源客車政策的調整主要集中于 6-8 米與 8-10 米兩種車型,算系數將由此前的 0.5、0.8 進一步下調至 0.3、0.5,據此計算續航里程在 100-150 公里的新能源客車單車補貼金額將進一步下降至10.5、 17.5萬元,較2015年補貼標準同比下降65%、 56%。

6-8米與 8-10 米車型最新補貼標準較 2015 年同比下降65%、56%

預計最新補貼政策調整有望于 2016 年 5-6 月落地,雖然 6-8 米與 8-10米補貼下降幅度較高,但隨著動力電池成本持續下降,其全生命周期成本優勢仍然明顯。經過測算,在有地補的情況下(以 50-80%國補計算),6-8 米與 8-10米純電動車型單車補貼金額能夠拿到 15-18、25-30 萬左右,6-8 米與 8-10 米車型分別按照 80、120Kwh 計算,電池組部分新增成本分別約 16-20、24-30 萬元(電池組按照 2-2.5 元/Wh),補貼基本能覆蓋 90%的電池組成本,意味著新版補貼政策下新能源客車購車者能夠以略高于傳統客車的價格購買到車輛,進一步考慮到運營期間的運營成本節省(8-10 米車型按照單日 150 公里運營里程計算,年均油費節省約 5-6 萬元)以及對于新能源客車的運營補貼(對于公交車 2-8 萬/年) ,成本回收期基本在 1 年以內,仍然具備較好的經濟性。

在下調后補貼標準下,新能源客車成本回收期在 2年以內

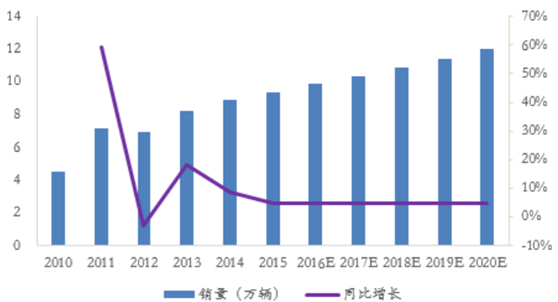

2015 年我國公交車總產量達到 9.26 萬輛, “十二五”期間年均復合增速超過15%,考慮到未來城市化進程較“十二五”期間將放緩以及“十三五”期間公交車保有量規劃數據,預計 2020 年國內公交車年產量有望達到 12 萬輛左右,累計保有量將達到 70 萬輛左右。

2020年國內公交車年銷量有望達到 12萬輛左右

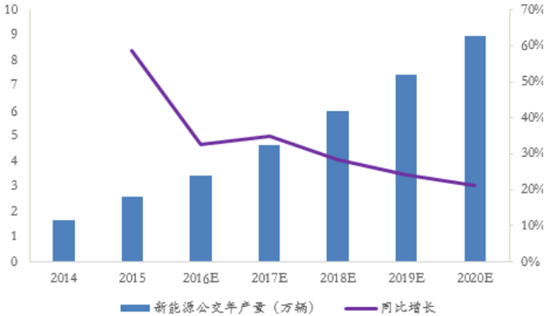

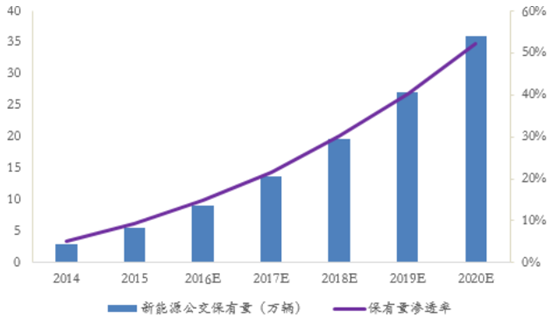

其中 2015 年新能源公交車產量突破 2.5 萬輛,占比接近 30%,按照 2020 年75%的當年產量占比計算,預計 2020 年新能源公交車產量將超過 8 萬輛, “十三五”期間年均復合增速超過 20%,公交車累計保有量中新能源公交車滲透率將超過 50%。

“十三五”期間國內新能源公交車仍將保持穩定

2020 年新能源公交車保有量滲透率有望達到 50%左右

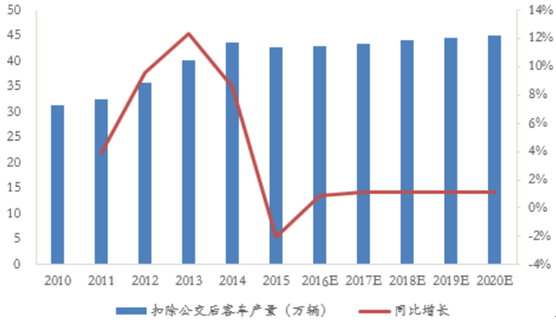

客車部分除了公交車外,公路客運市場主要包括長途客運、旅游車、中短途客運、通勤車輛等多種類型,公路客運市場客車年均產量基本維持在 40-44 萬輛左右,逐漸進入成熟期,未來將主要以更新需求為主,市場將保持平穩。

“十三五”期間公路客運市場將基本保持穩定

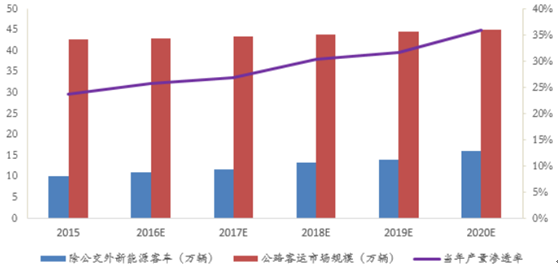

從公路客運市場上客車電動化趨勢來看,中短途客運、市區通勤等車型因其路線相對固定,單日行駛里程在 150 公里左右,具備電動化的潛力,從類型上看對應大部分中型與輕型客車(大型客車主要用于長途客運、旅游車等用途) 。即使在補貼政策進一步調整后,新能源客車在全生命周期內仍然具備較好的經濟性,該部分公路客運市場中的傳統燃油車型也將逐漸由新能源客車替代。2015 年該部分客車市場新能源客車產量已突破 10 萬輛,滲透率達到 24%左右,預計到 2020 年新能源客車滲透率有望達到 40%左右,對應年產量在 16 萬輛左右,保持穩定增長態勢。

2020 年公路客運市場新能源客車市場規模將達到16 萬輛左右

在進一步下調后的最新補貼標準下, 新能源客車(公交車與公路客運車輛)仍然具備較好的經濟性,同時公交車市場政策層面持續推動疊加公路客運市場較大的電動化潛力,預計“十三五”期間國內新能源客車市場可保持平穩增長,到 2020 年新能源客車年產量有望達到 25萬輛左右,年均復合增速超過 10%。

“十三五”期間新能源客車市場將進入平穩增長期

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯系我們修改或刪除,郵箱:cidr@chinaidr.com。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯系我們修改或刪除,郵箱:cidr@chinaidr.com。